Emittent:

Green Finance Capital AG

Wertpapierkennnummer:

(ISIN) LI1333966672

Legal Entity Identifier (LEI):

52990003C6FKCKSZS240

Angebotsstaaten:

Liechtenstein, Österreich, Deutschland, Luxemburg, Tschechien, Bulgarien, Italien, Slowakei, Polen, Rumänien, Slowenien, Kroatien, Schweiz

Bedingungen:

siehe Prospekt und Nachtrag

(abrufbar unter https://www.greenfinance-capital.com/bond24_29/)

Besicherung:

keine

Negativverpflichtung:

keine

Emissionsvolumen:

EUR 25.000.000,00

Emissionskurs:

100 % des Nennwertes

Stückelung:

EUR 1,00

Mindestzeichnungsbetrag:

EUR 1.000,00

Kupon:

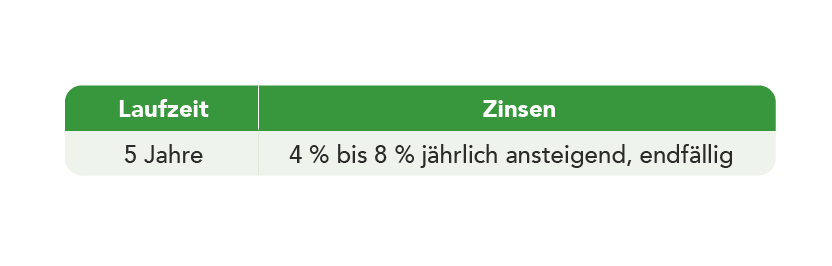

4,00 % p.a. vom 01. Mai 2024 (inkl.) bis 30. April 2025 (inkl.),

5,00 % p.a. vom 01. Mai 2025 (inkl.) bis 30. April 2026 (inkl.),

6,00 % p.a. vom 01. Mai 2026 (inkl.) bis 30. April 2027 (inkl.),

7,00 % p.a. vom 01. Mai 2027 (inkl.) bis 30. April 2028 (inkl.),

8,00 % p.a. vom 01. Mai 2028 (inkl.) bis 30. April 2029 (inkl.),

zuzüglich Zinseszinsen auf nicht ausbezahlte Zinsen

Kuponfälligkeit:

am Laufzeitende

Laufzeit:

01. Mai 2024 (inkl.) bis 30. April 2029 (inkl.)

Fälligkeit (Maturity Date):

02. Mai 2029

Tilgungskurs bei Fälligkeit:

100 % vom Nennwert

Börseneinführung:

nicht geplant

Valuta:

01. Mai 2024, danach jeder 1. oder 15. Tag eines Monats

Verwendungszweck:

Die Emittentin wird den Emissionserlös Gesellschaften der Green Finance Gruppe zur Verfügung stellen.

Kündigung:

Eine ordentliche Kündigung ist sowohl seitens der Anleihegläubiger als auch seitens der Emittentin ausgeschlossen. Anleihegläubiger sowie die Emittentin sind zu einer außerordentlichen Kündigung aus wichtigem Grund berechtigt.

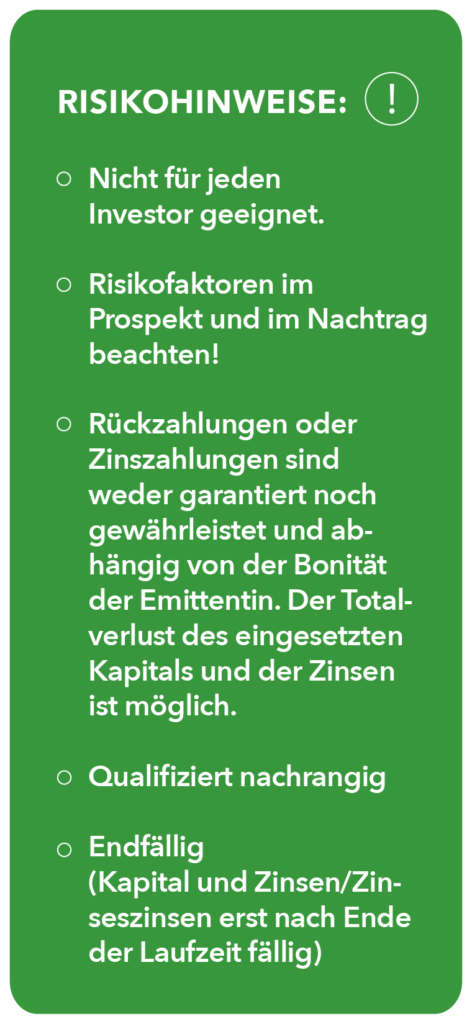

Detailinformation samt Risikofaktoren:

Prospekt und Nachtrag

(abrufbar unter https://www.greenfinance-capital.com/bond24_29/)