Émetteur :

Green Finance Capital AG

Numéro international d’identification des valeurs mobilières :

(ISIN) LI1330338701

Identifiant d’entité juridique (LEI) : 52990003C6FKCKSZS240

États de l’Offre :

Liechtenstein, Autriche, Bulgarie, Croatie, République tchèque, Allemagne, Italie, Luxembourg, Pologne, Roumanie, Slovaquie, Slovénie ou Suisse.

Termes et conditions:

Voir le prospectus et le supplément

(disponibles à l‘adresse https://www.greenfinance-capital.com/bond24/)

–

Garantie :

aucune

Engagements de ne pas faire:

aucun

Montant de l‘émission:

25 000 000,00 EUR

Prix d‘émission:

100 % du montant nominal

Valeur unitaire:

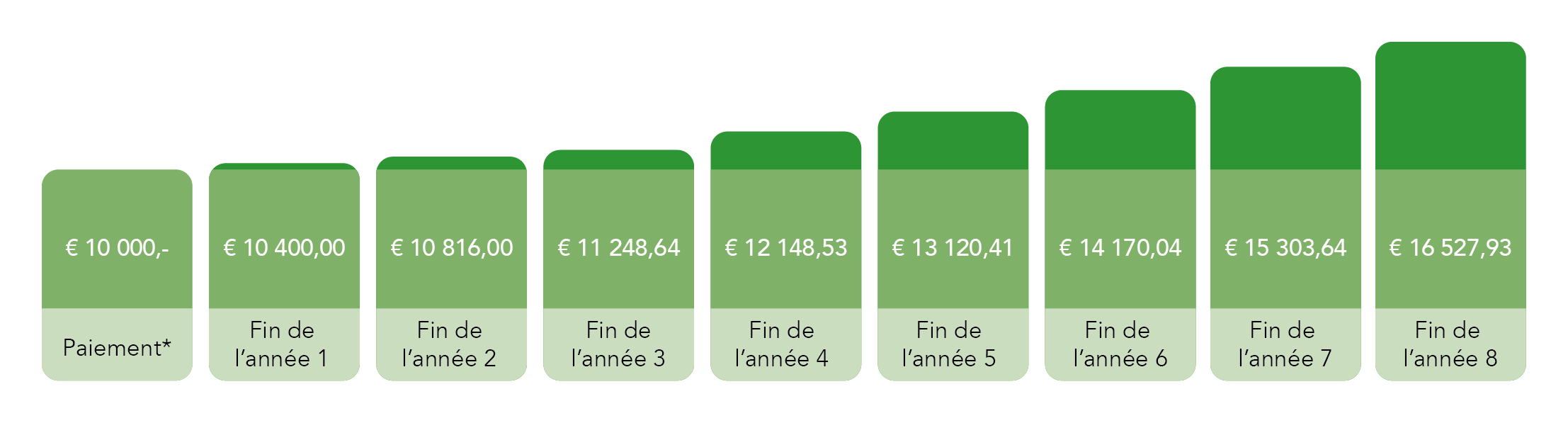

1,00 EUR

Montant minimum de souscription:

1.000,00 EUR

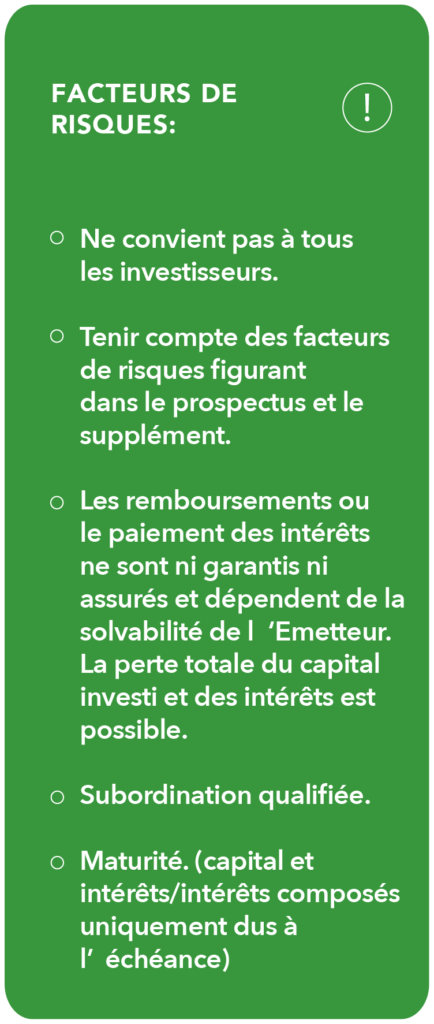

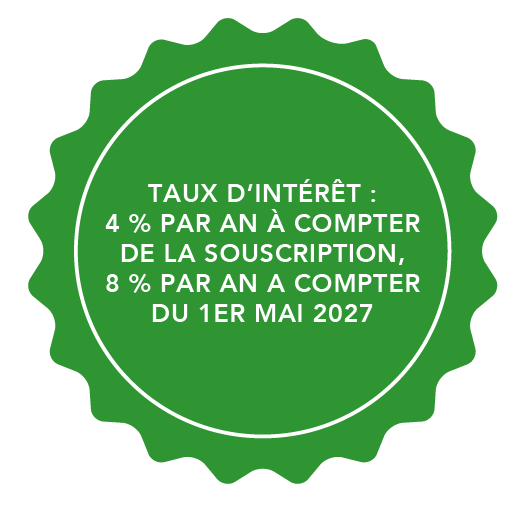

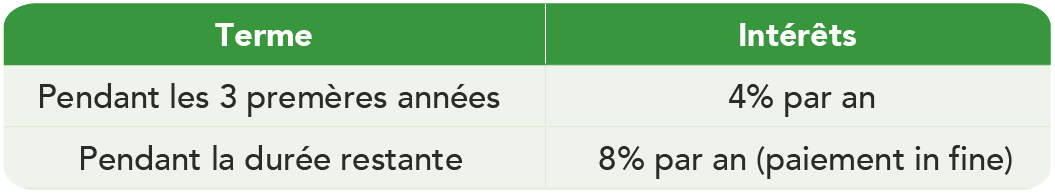

Intérêts:

4,00 % par an du 1er mai 2024 (inclus) au 30 avril 2027 (inclus), 8,00 % p.a. du 1er mai 2027 (inclus) au 30 avril 2032 (inclus), plus les intérêts composés sur les intérêts impayés

Date de paiement des intérêts :

à l‘échéance

Durée:

du 1er mai 2024 (inclus) au 30 avril 2032 inclus (inclus)

Date de maturité:

2 mai 2032

Montant du remboursement à la date de maturité:

100 % du montant nominal

Cotation :

non prévue

Date de valeur :

1er mai 2024 ou le premier ou le quinzième jour de chaque mois par la suite

Utilisation du produit de l‘offre:

l’Emetteur mettra le produit de l’offre à la disposition d’autres sociétés du groupe Green Finance

Résiliation:

Ni l‘Emetteur ni les détenteurs d‘Obligations ne peuvent résilier le contrat sans motif. Cependant, l‘Emetteur et les détenteurs d‘Obligations peuvent résilier le contrat dans l’hypothèse d’un cas de défaut.

Informations détaillées, y compris les facteurs de risque:

Prospectus et supplément (disponible à l‘adresse https://www.greenfinance-capital.com/bond24/)