Emittente:

Green Finance Capital AG

International Securities Identification Number:

(ISIN) LI1333966672

Legal Entity Identifier (LEI): 52990003C6FKCKSZS240

Stati dell‘Offerta:

Liechtenstein, Austria, Bulgaria, Croazia, Repubblica Ceca, Germania, Italia, Lussemburgo, Polonia, Romania, Slovacchia, Slovenia o Svizzera.

Termini e condizioni:

Consultare il prospetto e i supplementi

(disponibili sul sito https://www.greenfinance-capital.com/bond24_29/).

Garanzie:

nessuna

Negative covenants (obblighi di non fare):

nessuna

Volume di emissione:

EURO 25.000.000,00

Prezzo di emissione:

100 % dell’importo nominale

Taglio:

EURO 1,00

Importo minimo di sottoscrizione:

EURO 1.000,00

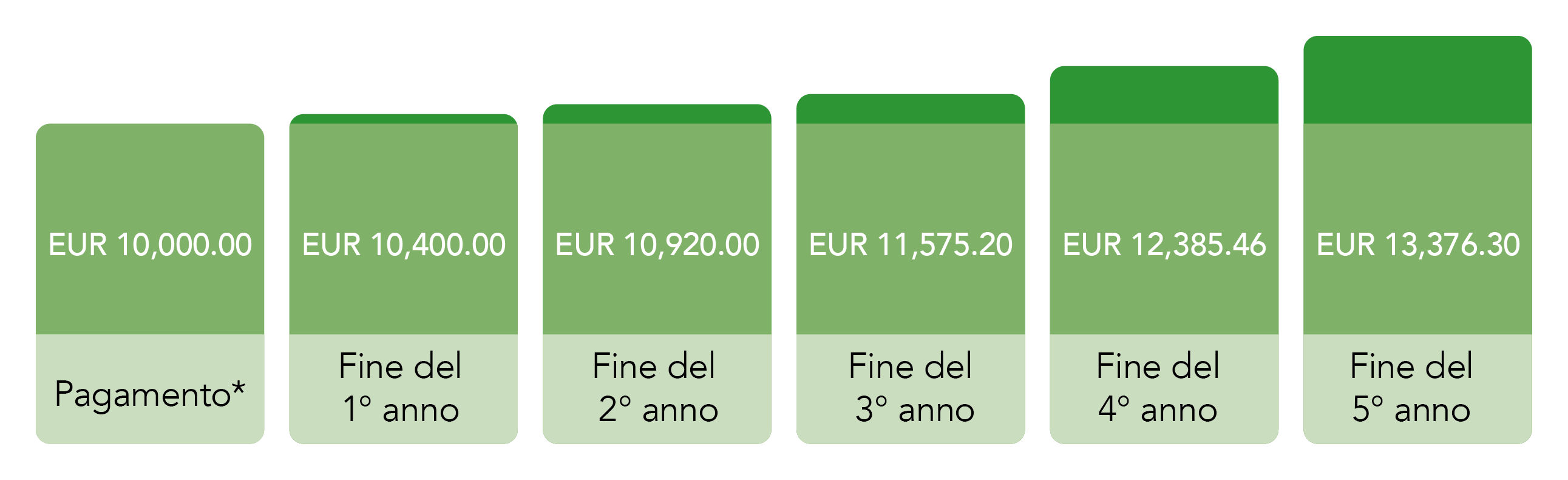

Cedola:

4,00 % annuo dal 1° maggio 2024 (incluso) al 30 aprile 2025 (incluso),

5,00 % annuo dal 1° maggio 2025 (incluso) al 30 aprile 2026 (incluso),

6,00% annuo dal 1° maggio 2026 (incluso) al 30 aprile 2027 (incluso),

7,00% annuo dal 1° maggio 2027 (incluso) al 30 aprile 2028 (incluso),

8,00 % annuo dal 1° maggio 2028 (compreso) al 30 aprile 2029 (compreso),

più gli interessi composti sugli interessi non pagati.

Date di pagamento degli interessi:

alla scadenza

Durata

Dal 1° maggio 2024 al 30 aprile 2029 (incluso)

Data di scadenza:

2 maggio 2029

Importo di rimborso alla scadenza:

100% dell‘importo nominale

Quotazione:

Non prevista

Data di Valuta:

1 maggio 2024 o il primo o il quindicesimo giorno di ogni mese successivo.

Impiego dei proventi:

L‘Emittente metterà i proventi dell‘offerta a disposizione di altre società del Green Finance Group.

Risoluzione:

Né l‘Emittente né gli obbligazionisti hanno diritto a una risoluzione senza giusta causa.

Tuttavia, sia l‘Emittente che gli obbligazionisti hanno diritto a una risoluzione per giusta

causa.

Informazioni dettagliate, compresi i fattori di rischio:

Prospetto e supplementi (disponibili su https://www.greenfinance-capital.com/

bond24_29/)