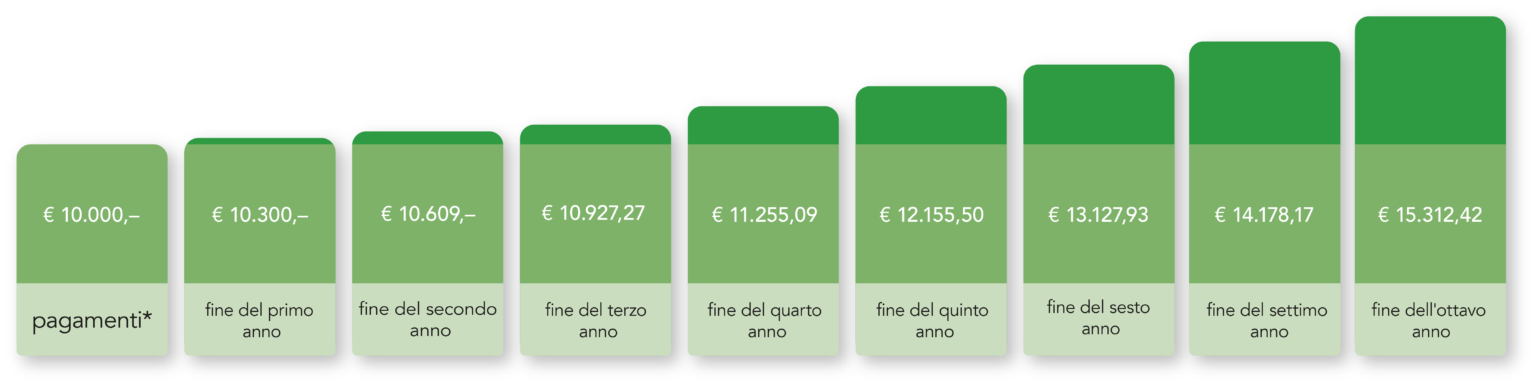

Calcolo campione non vincolante

*alla data di sottoscrizione 01 luglio 2023

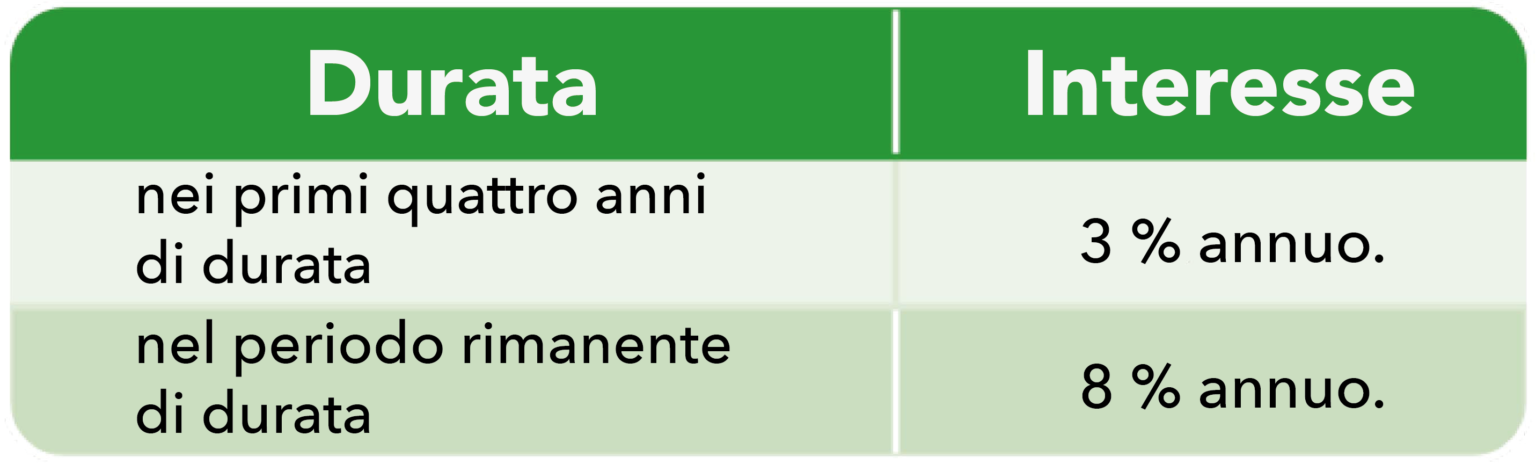

Il rendimento previsto non è garantito e può anche essere inferiore. Le Obbligazioni hanno un rimborso in soluzione unica alla scadenza, il che significa che sia il capitale investito che gli interessi (compresi gli interessi composti) devono essere pagati solo alla fine del periodo di durata (o in caso di risoluzione anticipata per giusta causa). Questo può determinare gli interessi composti descritti qui di seguito. Tuttavia, è possibile anche la perdita completa del capitale investito, degli interessi e degli interessi composti. A causa della scadenza finale e della subordinazione qualificata dei crediti dell’investitore nei confronti dell’emittente (capitale e interessi, compresi gli interessi composti), il rimborso del capitale e il pagamento degli interessi, compresi gli interessi composti, dipendono anche, tra l’altro, dalla solvibilità dell’emittente alla data di scadenza o alla data di scadenza in caso di rimborso anticipato. Nel calcolo del campione non vengono prese in considerazione né dedotte le imposte.