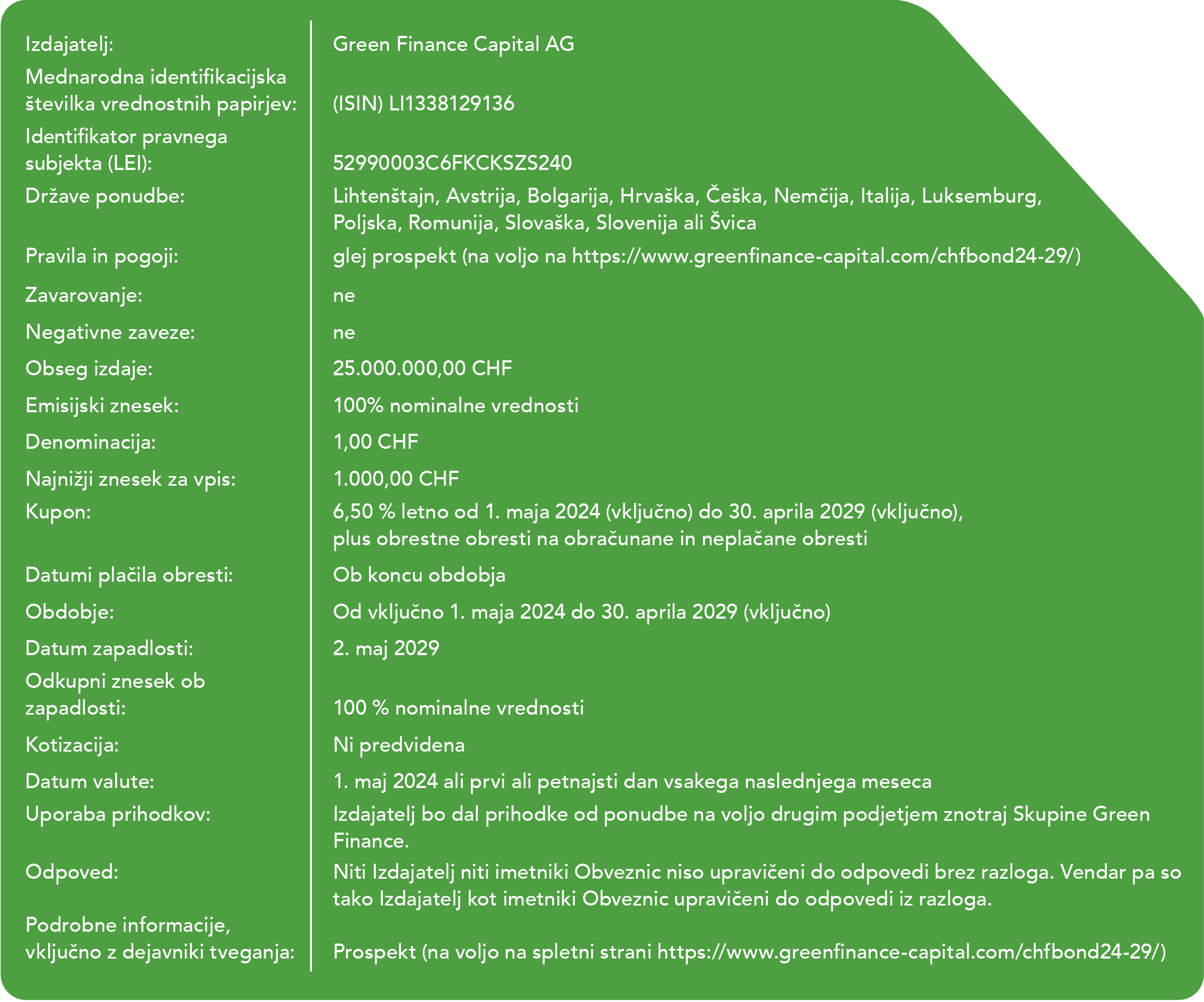

Izdajatelj:

Green Finance Capital AG

Mednarodna identifikacijska številka vrednostnih papirjev:

(ISIN) LI1338129136

Identifikator pravnega subjekta (LEI): 52990003C6FKCKSZS240

Države ponudbe:

Lihtenštajn, Avstrija, Bolgarija, Hrvaška, Češka, Nemčija, Italija, Luksemburg, Poljska, Romunija, Slovaška, Slovenija ali Švica

Pravila in pogoji:

glej prospekt

(na voljo na https://www.greenfinance-capital.com/chfbond24_29/)

Zavarovanje:

ne

Negativne zaveze:

ne

Obseg izdaje:

25.000.000,00 CHF

Emisijski znesek:

100% nominalne vrednosti

Denominacija:

1,00 CHF

Najnižji znesek za vpis:

1.000,00 CHF

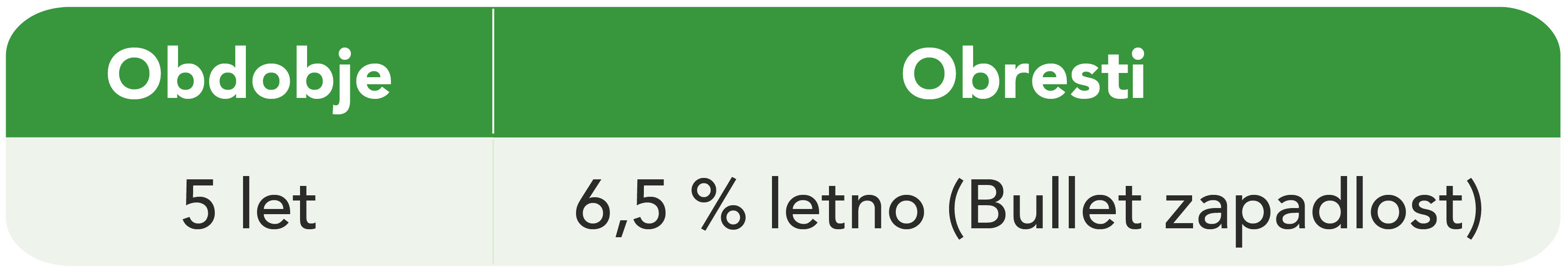

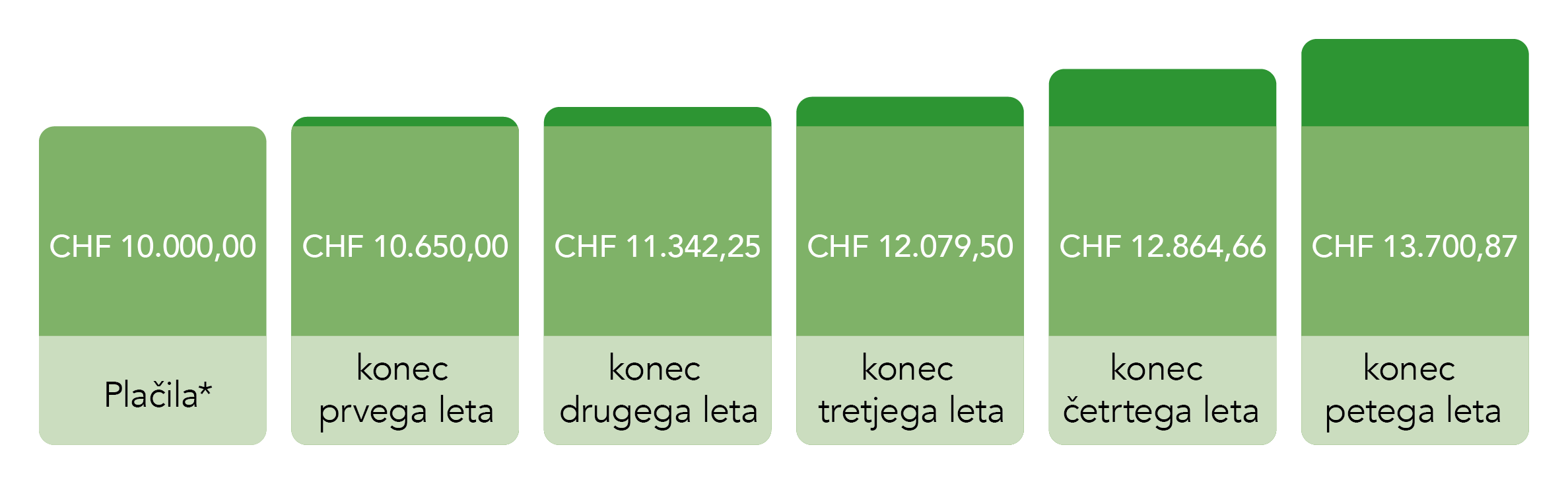

Kupon:

6,50 % letno od 1. maja 2024 (vključno) do 30. aprila 2029 (vključno), plus obrestne obresti na obračunane in neplačane obresti

Datumi plačila obresti:

Ob koncu obdobja

Obdobje:

1. maja 2024 do 30. aprila 2029 (vključno)

Datum zapadlosti:

2. maj 2029

Odkupni znesek ob zapadlosti:

100 % nominalne vrednosti

Kotizacija:

Ni predvidena

Datum valute:

1. maj 2024 ali prvi ali petnajsti dan vsakega naslednjega meseca

Uporaba prihodkov:

Izdajatelj bo dal prihodke od ponudbe na voljo drugim podjetjem znotraj Skupine Green Finance.

Odpoved:

Niti Izdajatelj niti imetniki Obveznic niso upravičeni do odpovedi brez razloga. Vendar pa so tako Izdajatelj kot imetniki Obveznic upravičeni do odpovedi iz razloga.

Podrobne informacije, vključno z dejavniki tveganja:

Prospekt (na voljo na spletni strani https://www.greenfinance-capital.com/chfbond24_29/)