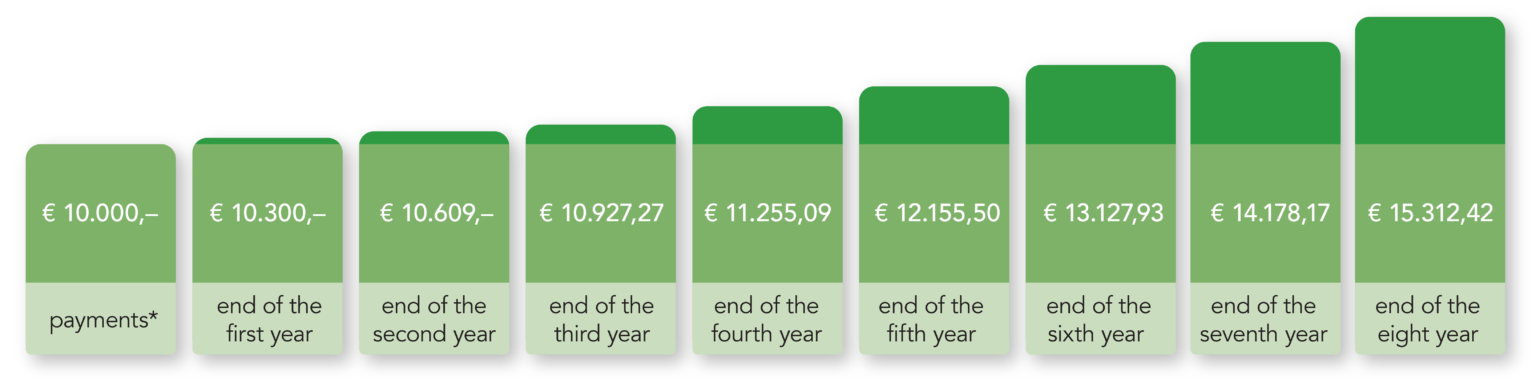

Nem kötelező érvényű mintakalkuláció

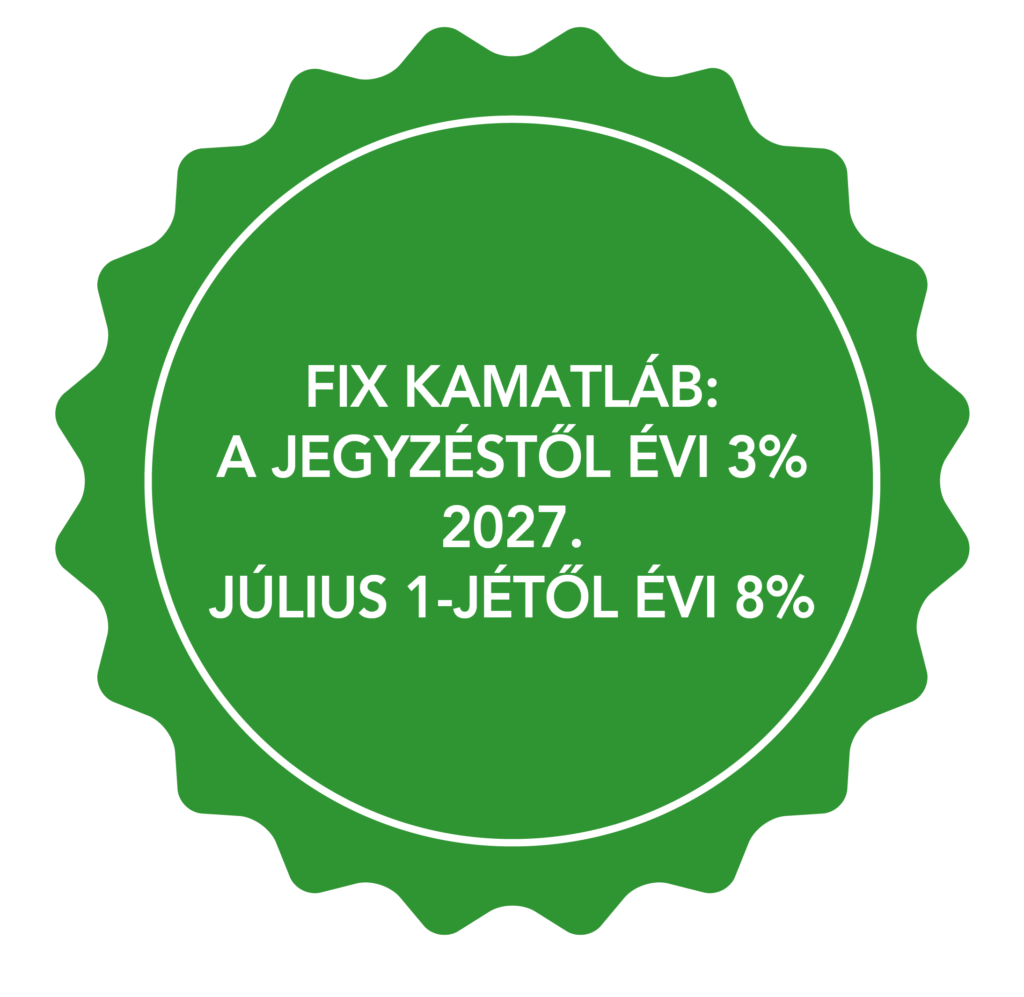

*jegyzési időpont: 2023. július 1.

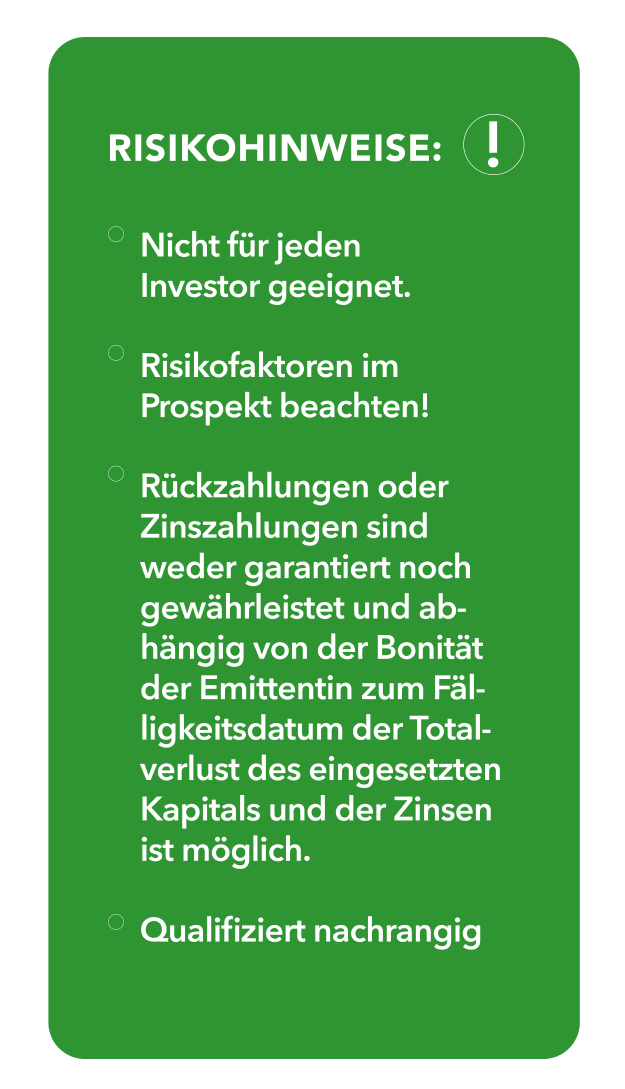

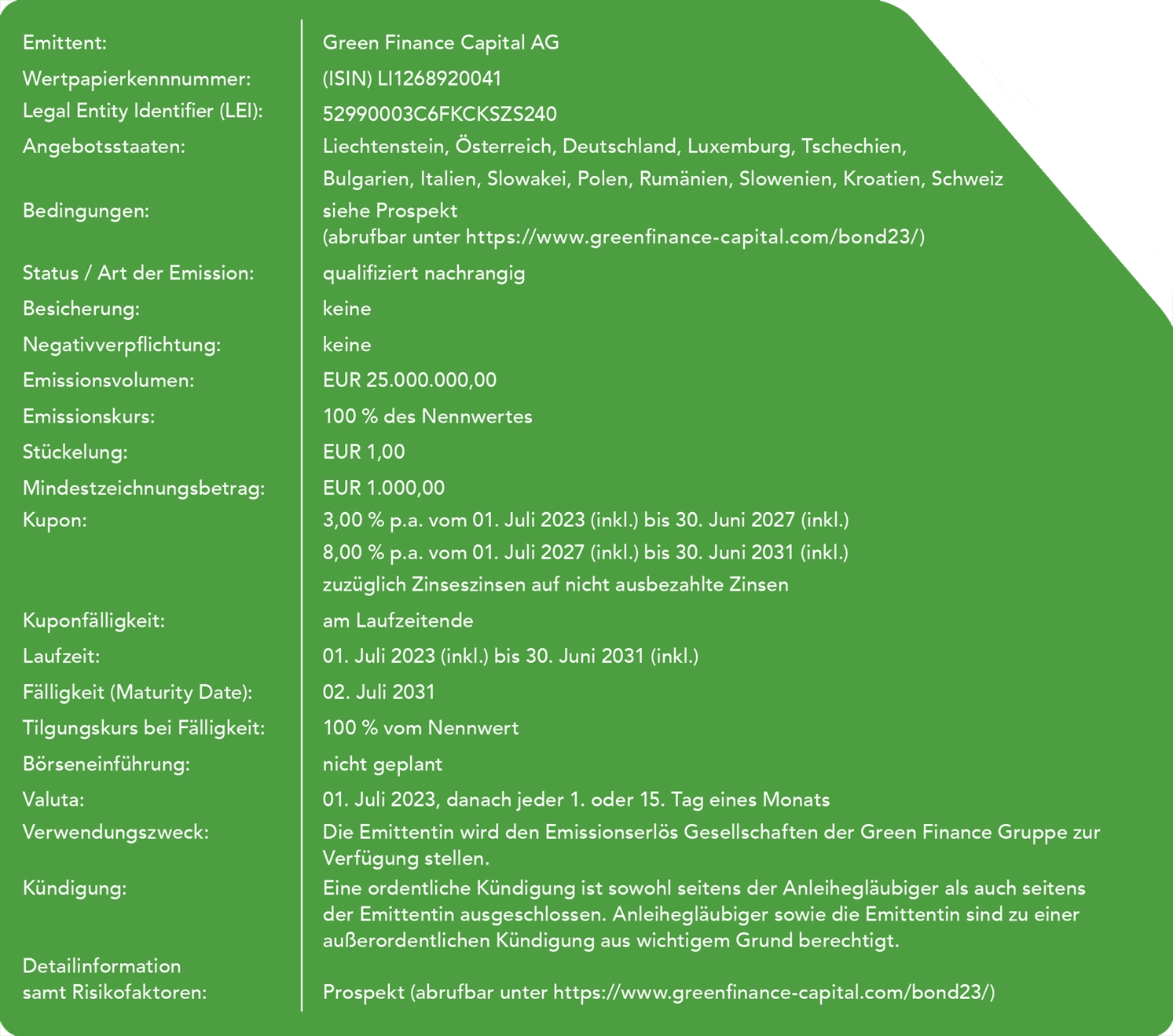

Az előre jelzett hozam nem garantált, és alacsonyabb is lehet. A Kötvények egyszeri törlesztésűek, ami azt jelenti, hogy mind a befektetett tőke, mind a kamatok (beleértve a kamatos kamatot is) csak a futamidő végén (vagy korai visszaváltás esetén indoklással történő felmondással) esedékesek. Ez az alábbiakban ismertetett kamatos kamat hatáshoz vezethet. Lehetséges azonban a befektetett tőke, valamint a kamat és a kamatos kamat teljes elvesztése is. Az egyszeri törlesztés és a befektetőnek a Kibocsátóval szembeni követeléseinek (tőke és kamat, beleértve a kamatos kamatot is) minősített alárendeltsége miatt a tőke visszafizetése és a kamatok kifizetése, beleértve a kamatos kamatot is, többek között a Kibocsátó hitelképességétől is függ a futamidő végén, illetve korai visszaváltás esetén a lejárat időpontjában. A minta számítás során az esetleges adók nem lettek figyelembe véve és nem kerültek levonásra.