Nezáväzná vzorová kalkulácia

* pre dátum upísania 01.07.2023

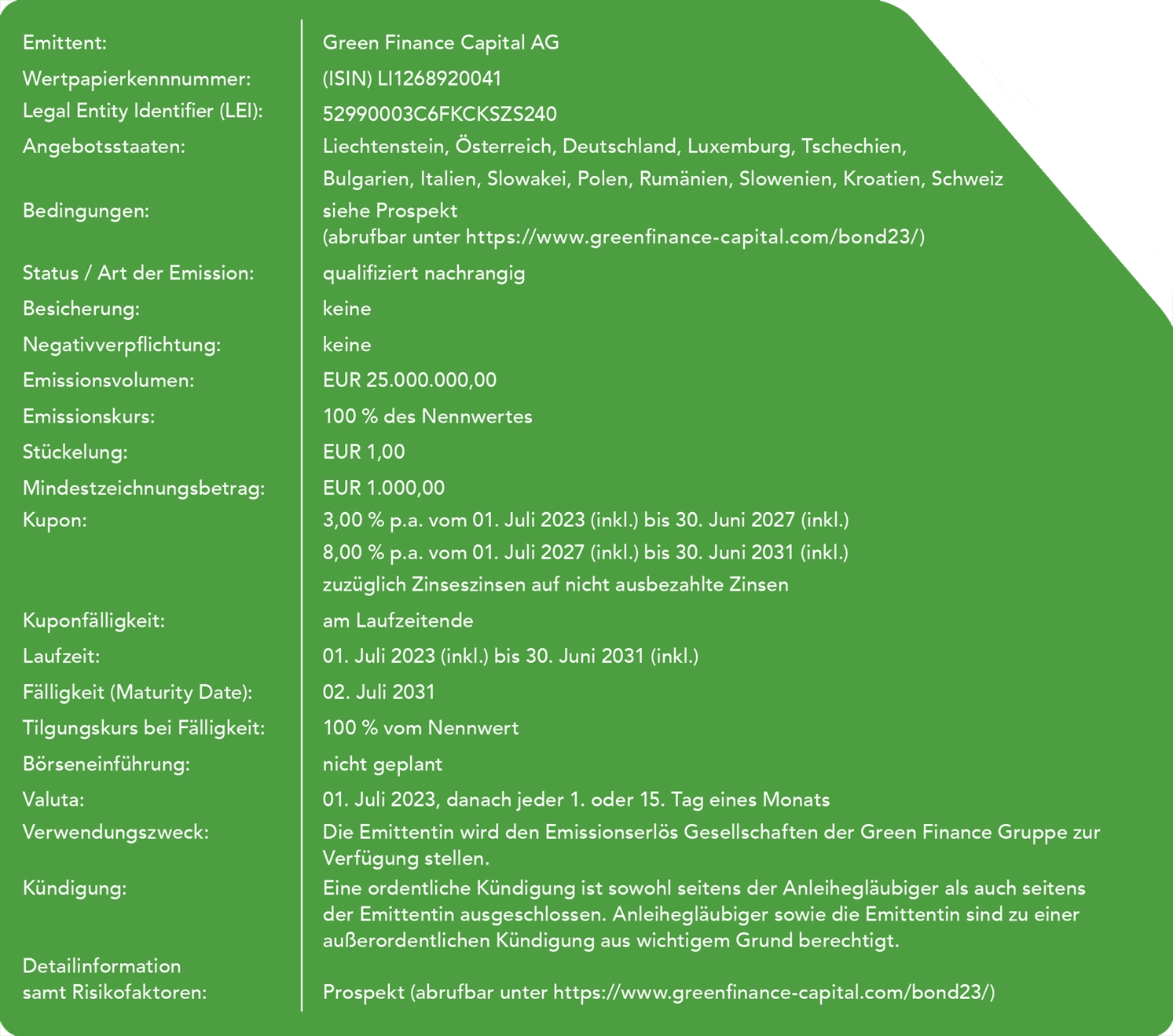

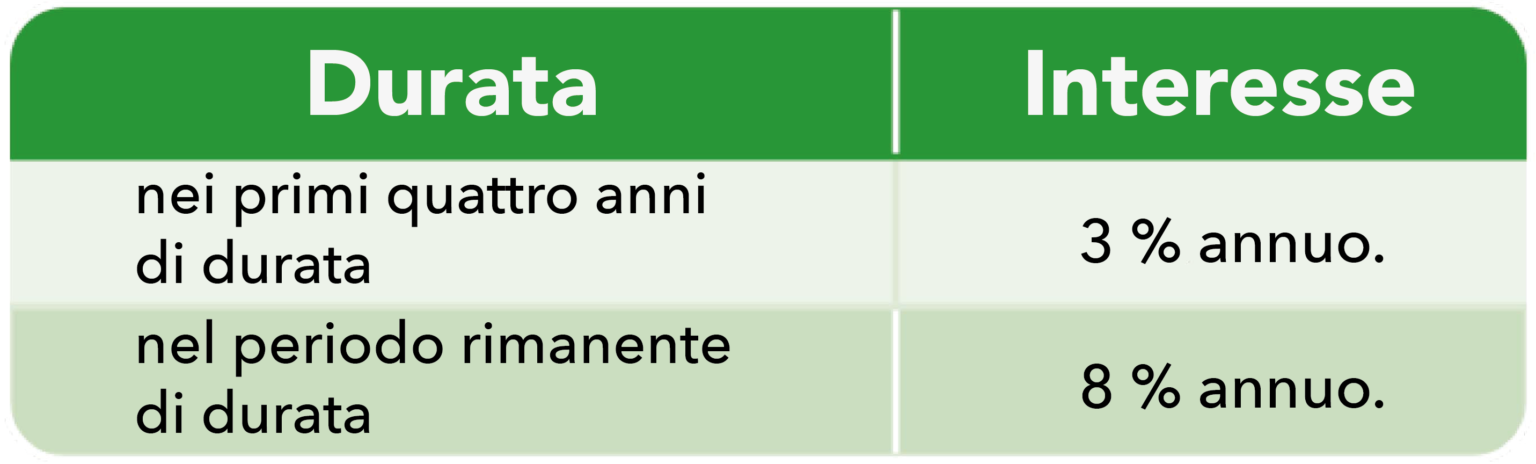

Predpokladaný výnos nie je zaručený a môže byť aj nižší. Dlhopisy majú konečnú lehotu splatnosti, čo znamená, že investovaná istina aj úrok (spolu so zloženým úrokom) sú splatné až na konci doby splatnosti (alebo v prípade predčasného splatenia v prípade ukončenia zmluvy z dôvodu výpovede). To môže viesť k efektu zloženého úroku opísanému nižšie. Je však možná aj úplná strata investovaného kapitálu, ako aj úrokov a zloženého úroku. Vzhľadom na konečnú lehotu splatnosti a kvalifikovanú podriadenosť pohľadávok investora voči Emitentovi (istina a úrok vrátane zloženého úroku) závisí splatenie istiny a vyplatenie úroku vrátane zloženého úroku okrem iného aj od úverovej bonity Emitenta na konci obdobia splatnosti alebo v čase dátumu predčasného splatenia. Prípadná daň sa vo vzorovom výpočte nezohľadňuje ani neodpočítava.